Кому потрібен касовий апарат

1 березня 2025 року набули чинності зміни до реквізитів у фіскальних чеках відповідно до наказу Мінфіну. RO App готовий до цих змін, тому все, що потрібно вам — мати коректно налаштовану інтеграцію з Checkbox або Вчасно.Каса.

З початку війни держава збиралася зобов'язати всіх ФОПів використовувати касові апарати, однак плани трохи змінилися. Розповідаємо, які групи ФОП зобов'язані використовувати РРО, що це таке та який РРО краще обрати.

Що таке РРО або касовий апарат для ФОП

Реєстратор розрахункових операцій або скорочено РРО — це електронний пристрій, що реєструє інформацію про продаж товарів або послуг, їхню оплату, та передає ці дані фіскальним органам.

Підприємець має зареєструвати РРО в податковій службі та робити періодичну перевірку апарату. Це забезпечить правильність реєстрації операцій та допоможе податківцям виявити порушення законодавства.

Використання РРО допомагає вести прозорий і точний облік касових операцій, що також сприяє підвищенню рівня довіри споживачів. Наразі існує два види РРО:

Апаратний — звичайний касовий апарат для ФОП з різними особливостями в залежності від моделі та виробника.

Програмний (скорочено ПРРО) — це програмне забезпечення з функціями касового апарату, яке можна встановити на смартфон, планшет або комп'ютер.

Одразу наголосимо, що програмний РРО має певні переваги, тому що не потребує від вас додаткових витрат на закупівлю та щомісячне обслуговування самого пристрою. Також він дає змогу відправляти клієнтам чеки та рахунки електронною поштою й друкувати їх на папері зручного вам формату.

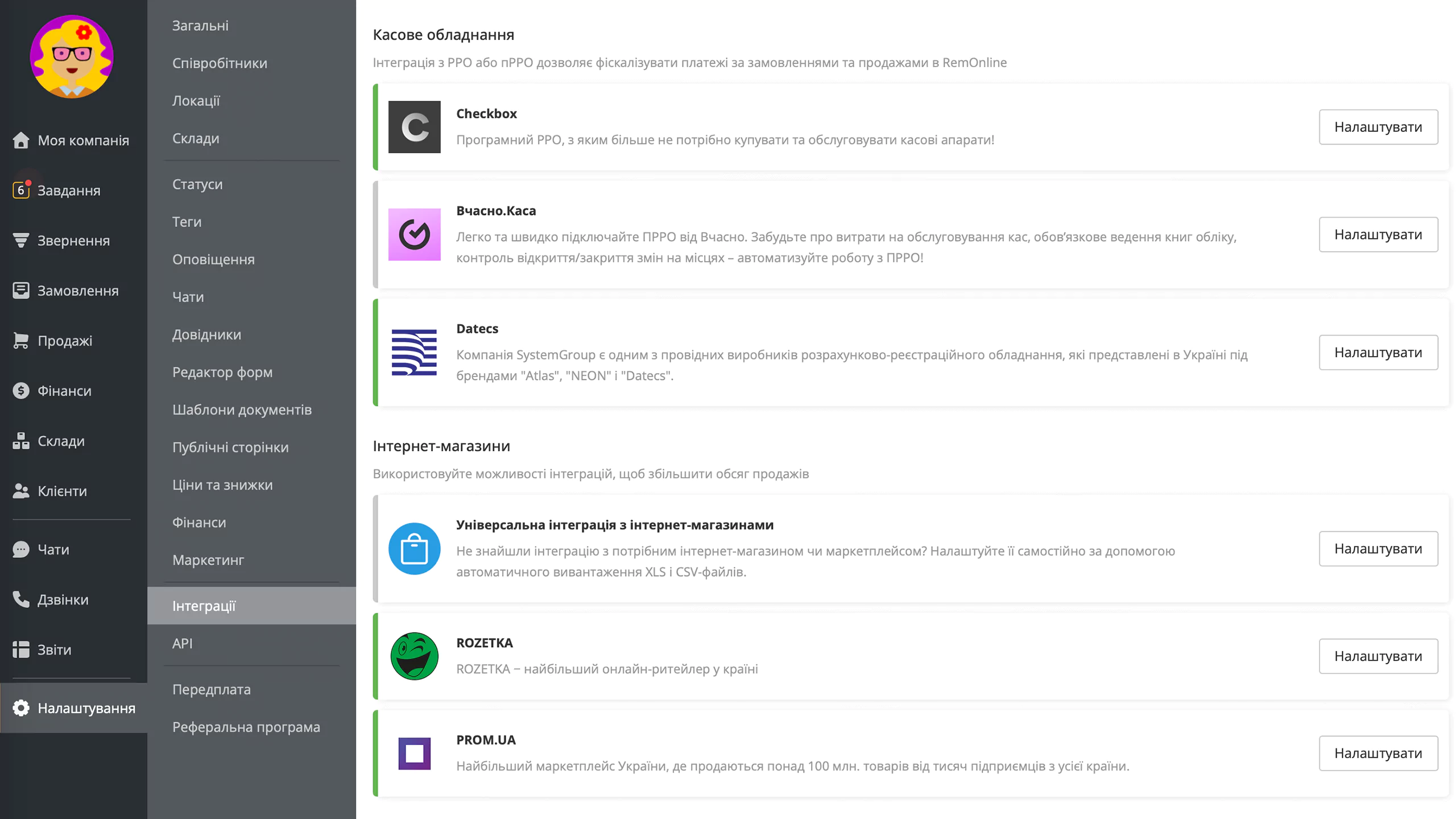

Інтеграції з РРО та пРРО, які доступні в RO App

Інтеграції з РРО та пРРО, які доступні в RO App

Хто має використовувати касовий апарат для ФОП?

Перш ніж відповідати на ключове питання, все ж зазначимо групи підприємців, кому потрібен касовий апарат:

- Обовʼязковим є касовий апарат для ФОП 2 групи, а також 3 та 4 груп, які приймають оплату готівкою або карткою, незалежно від виду діяльності;

- всі підприємці на загальній системі оподаткування.

За умови проведення розрахункових операцій підприємці цих груп мають використовувати РРО, незалежно від обсягу доходів.

Хто може працювати без касового апарату у 2025 році

«Єдинники» першої групи — це група платників податків, яким не потрібно ставити касовий апарат для ФОП. Підприємці цієї групи не зобов'язані застосовувати не тільки касовий апарат, а навіть й розрахункові книжки (РК) відповідно до Податкового кодексу України.

Якщо покупець оплачує товар чи послугу переказом на поточний рахунок ФОП (за винятком карткових платежів), то РРО також не потрібні, оскільки це не є розрахунковою операцією. Мова йде про перекази за номером IBAN, через термінал самообслуговування, касу банку або за допомогою систем електронного банкінгу.

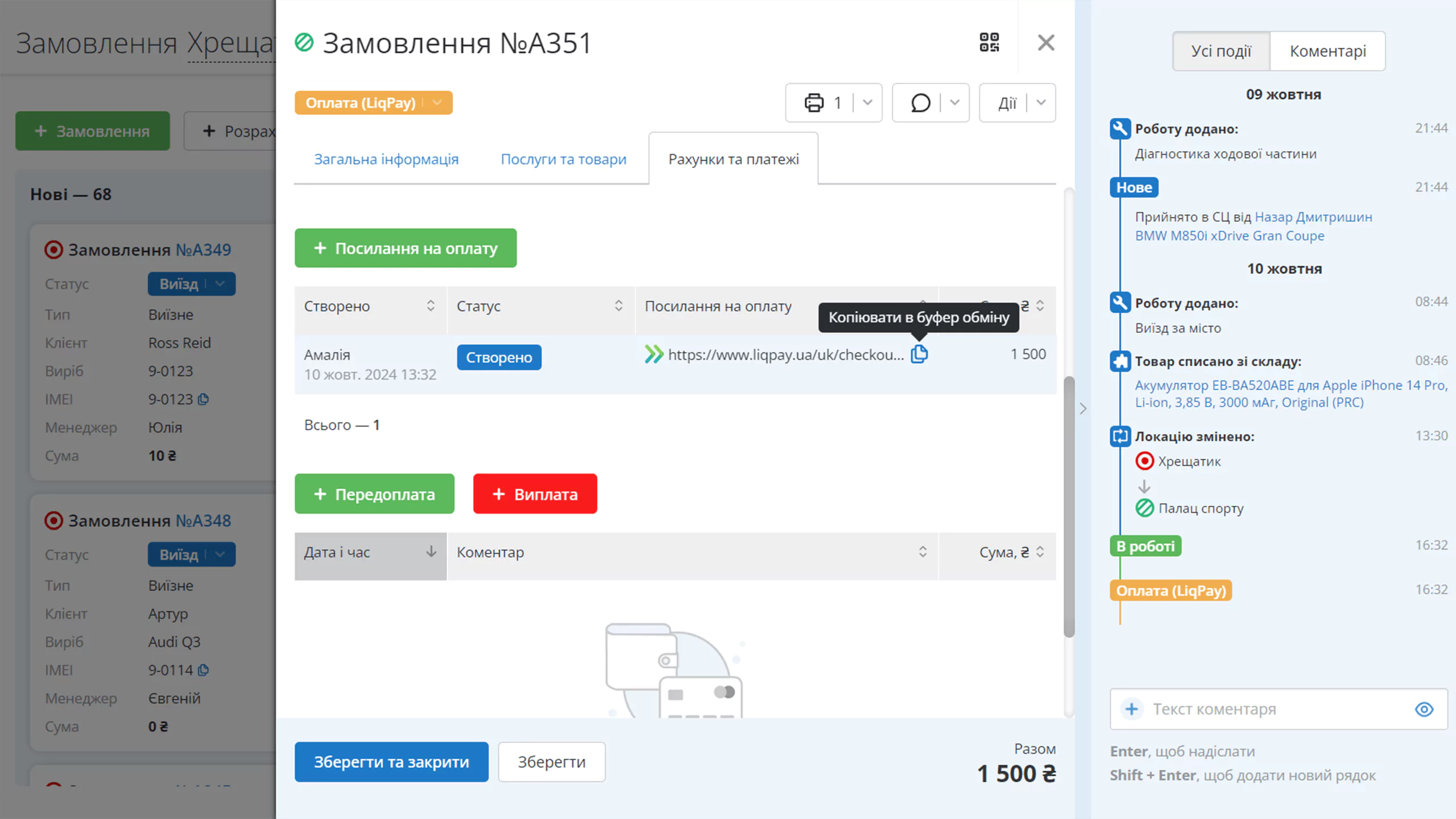

До речі, приймати платежі за IBAN без фіскалізації та синхронізувати їх з системою обліку можна в RO App. Інтегруйте в систему LiqPay або RO Pay, щоб легко приймати оплати 24/7 з будь-якої точки світу — просто у смартфоні або компʼютері.

Посилання на оплату, які легко можна згенерувати в RO App

Посилання на оплату, які легко можна згенерувати в RO App

Хто ще має право працювати без касового апарату:

- Підприємці, які продають воду, молоко, квас, олію та живу рибу з автоцистерн, цистерн, бочок та бідонів.

- Підприємці які продають гарячі страви та безалкогольні напої в їдальнях навчальних закладів.

- Бізнес, що займається продажем проїзних, перевізних документів та білетів державних лотерей.

- Бізнес, де контрагенти не проводять готівкові розрахунки за отримання товарів (послуг) у місцях їх зберігання (склади, оптові бази тощо).

- Підприємці, які реалізують газети, журнали, листівки, конверти, поштові марки у кіосках, на лотках або у розносках за умови, що питома вага цієї продукції становить понад 50% від загального товарообігу.

Хто може не ставити касовий апарат для ФОП, але забов'язаний вести РК

ФОПи 2-4 груп на єдиній системі оподаткування, які торгують вроздріб на території сіл, також можуть не використовувати РРО. Однак вони зобов'язані вести розрахункові книжки. Якщо сума річних доходів підприємців у сільській місцевості в одному пункті торгівлі перевищує 167 мінімальних зарплат, то вони також повинні використовувати РРО.

Інші умови та виключення, які все ж зобов'язують підприємців у сільській місцевості мати касовий апарат для ФОП:

- торгівля в одному об'єкті з продавцями підакцизних товарів (тютюнові вироби, алкоголь)

- ФОПи торгують через інтернет або дистанційно

- сільрада або рада ОТГ ухвалила рішення про обов'язкове використання РРО на території села.

Надаючи такі види послуг на території сіл та селищ, ФОП першої групи мають вести РК, але не зобовʼязані мати касовий апарат для ФОП 1 групи:

- ремонт та встановлення побутових машин та пристроїв, радіоелектронної апаратури

- ремонт і складання меблів, прибирання та ремонт квартир

- догляд за людьми похилого віку, дітьми та хворими

- фотографування, приготування їжі, прання білизни

- ремонт взуття і швейних виробів, виробів текстильної та шкіряної галантереї, виробів з металу.

Який РРО або пРРО вибрати?

Перед тим, як купити касовий апарат для ФОП, знайте, що пРРО дозволить заощадити на купівлі та обслуговуванні касового апарату, — треба лише встановити програмне забезпечення на обраний пристрій. По-друге, впроваджуючи апаратний касовий апарат для ФОП, ви прирікаєте себе на багатоетапний процес реєстрації. Безліч бюрократичних процедур складаються з укладання договорів з ЦСО, подання цілого пакету паперових документів до ДПС, отримання довідок та посвідчень.

Замість цього ви можете зареєструвати ПРРО просто в електронному кабінеті платника податків. Потрібно лише подати заяву реєстрації програмного касового апарату за формою № 1-ПРРО (J/F 1316604) із зазначенням локального номеру ПРРО. У той же день або наступного дня ви отримаєте рішення про реєстрацію із присвоєнням фіскального номера або ж відмову.

Після успішного завершення процедури в електронному кабінеті необхідно подати заяву № 5-ПРРО для реєстрації відповідальних за касу осіб.

Оцініть усі переваги інтеграції пРРО в RO App.

Активуйте безкоштовний пробний період і протестуйте систему на вашому бізнесі.

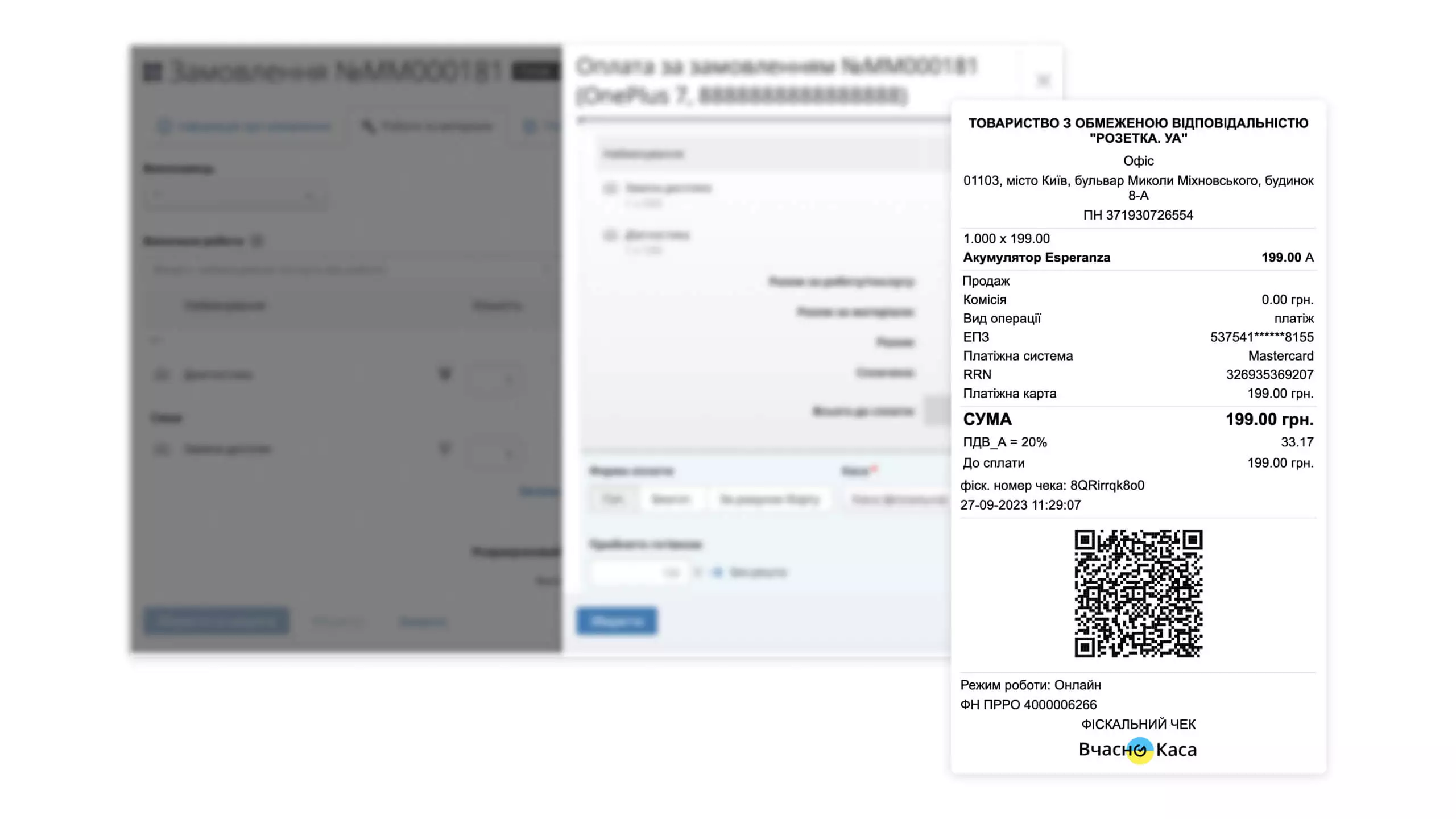

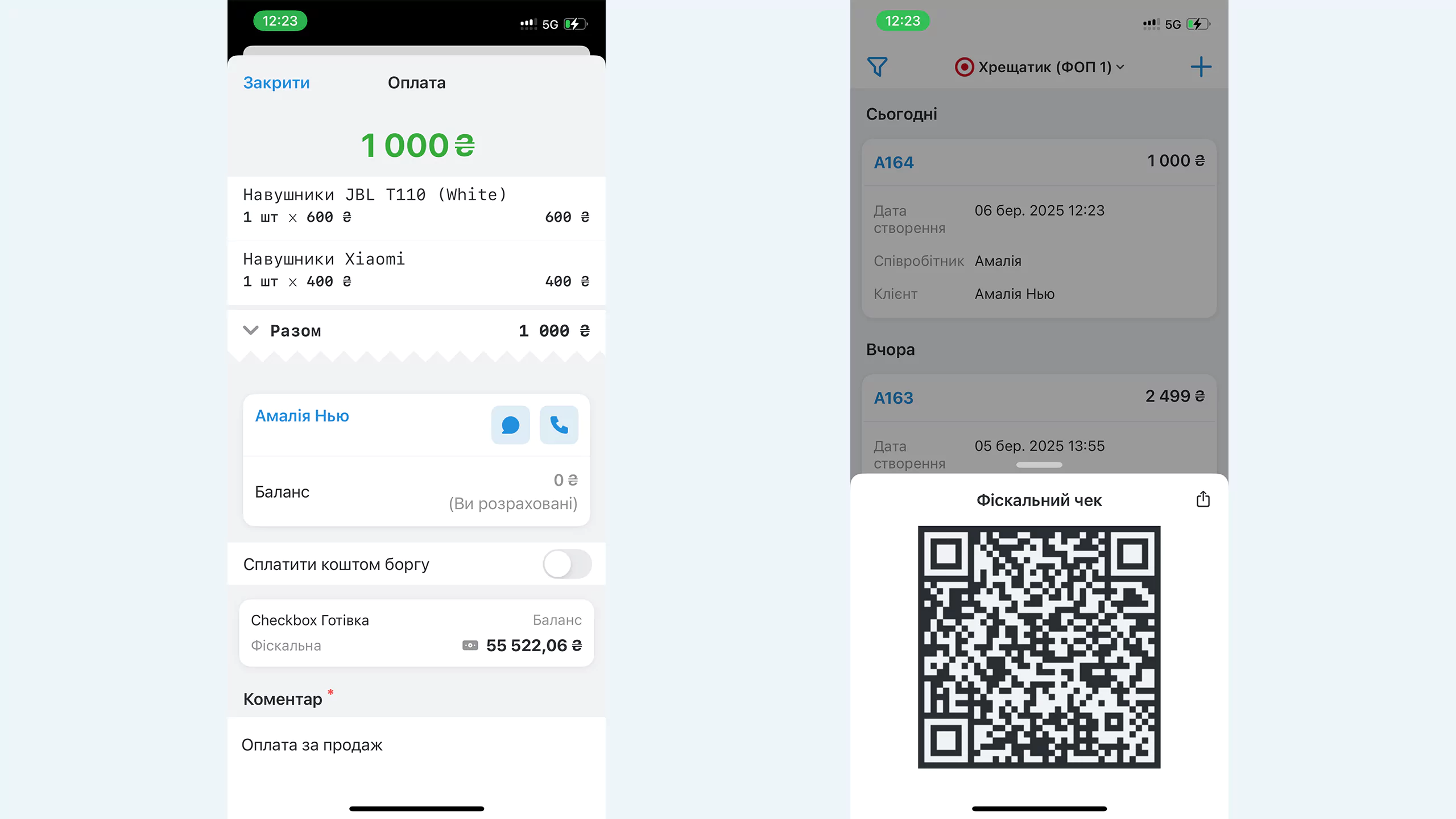

Окрім всіх вище перелічених переваг, пРРО також дозволяє автоматично фіскалізувати платежі та передавати дані в ДПС. Як приклад, наведемо сучасні програмні реєстратори Checkbox і Вчасно.Каса, що інтегруються з CRM-системою RO App. Так ви зможете проводити платіж у CRM, а пРОО автоматично сформує фіскальний чек, готовий до друку або надсилання, та зареєструє його у податковій.

Інтеграція з Checkbox полегшила контроль та оформлення касових операцій. Всі платежі тепер автоматично фіксуються в системі — це забезпечує порядок і прозорість фінансових процесів.

Приймате оплати у фіскальні каси в мобільному додатку RO App та отримуйте готові фіскальні чеки просто у смартфоні.

Прийом та фіскалізація оплат у додатку RO App

Прийом та фіскалізація оплат у додатку RO App

Що буде, якщо торгувати, не встановивши касовий апарат для ФОП

Мабуть, найбільш хвилюючий для вас момент, любі підприємці;) Ви ризикуєте наразитися на штраф, якщо не використовуватимете П/РРО згідно з встановленими державою правилами:

- 100% суми, яку провели без касового апарату — за першу операцію в обхід РРО.

- 150% від вартості всіх наступних продажів, проведених без РРО.

За описаною вище системою штрафують не лише тих, хто не встановив касовий апарат для ФОП, а й підприємців, які знижують розрахункову операцію у фіскальному чеку або не видають покупцю документ в паперовій або електронній формі.

Інші види порушень і штрафи за них:

- Відсутність контрольної стрічки касового апарату в електронній формі — 30 неоподаткованих мінімумів.

- Проведення операції без режиму програмування найменування кожного підакцизного товару — 300 неоподаткованих мінімумів.

- Неподання контролерам звітності з використання РРО — 30 неоподаткованих мінімумів.

- Не надаєте документи при перевірці або реалізуєте необлікований товар — сума штрафу дорівнює вартості товарів.

- Не використовуєте РК у встановленому порядку — 50 неоподаткованих мінімумів.

Неприємні штрафи, які мотивують дотримуватися встановлених правил користування РРО.

Висновок

Отже, відповідь на питання, чи обовʼязково встановлювати касовий апарат для ФОП, залежить від наступних факторів:

- групи ФОП, до якої ви належите

- де ведеться підприємницька діяльність — у місті або селищі

- яким видом діяльності займаєтесь, які товари або послуги продаєте

- як приймаєте оплату за роботу або продукт.

Сподіваємось, що стаття була корисною для вас та допомогла зрозуміти нюанси використання РРО. Розвивайте ваш бізнес і дотримуйтесь закону, знання якого суттєво скоротить небажані збитки.